В нашем исследовании мы расскажем о проблемах развития малого и среднего предпринимательства в России, о роли кредитных организаций и о программах государственной поддержки бизнеса. Также мы составим рейтинг инвестиционных кредитов от банков Нижнего Новгорода.

Для начала определим критерии отнесения бизнеса к субъектам малого и среднего предпринимательства. Согласно последней редакции федерального закона «О развитии малого и среднего предпринимательства в Российской Федерации» к субъектам МСП относятся индивидуальные предприниматели и юридические лица, осуществляющие предпринимательскую деятельность в соответствии со следующими критериями (число сотрудников, выручка), представленными на рисунке:

Источник. МСП Банк, аналитический отчет «Малый и средний бизнес в России: системные проблемы развития и их решение»

По данным Росстата в конце 2012 года количество малых и средних предприятий в Нижегородской области составило 120 897 компаний, при этом количество занятых на этих предприятиях — 589 300 человек. Оборот данного сегмента бизнеса достиг 300,4 млрд рублей, объем отгруженных товаров собственного производства — 241,4 млрд рублей. Средний бизнес в развитых странах считается важным фактором роста и стабильности экономики. Так, в

По данным Минэкономразвития доля малого и среднего бизнеса в ВВП страны составляет 19%, в то время как, например, в США этот показатель превышает 50%. Что же препятствует развитию субъектов МСП, какие трудности и проблемы возникают у предпринимателей?

Источник. МСП Банк, аналитический отчет «Малый и средний бизнес в России: системные проблемы развития и их решение»

В целях минимизации данных проблем определены и реализуются следующие меры поддержки малого предпринимательства на государственном и муниципальном уровне:

- Предоставление гарантий для субъектов малого предпринимательства Нижегородской области.

- Cубсидирование части затрат субъектов малого и среднего предпринимательства, связанных с приобретением оборудования (в том числе по договорам лизинга) в целях создания и (или) развития, и (или) модернизации производства товаров (работ, услуг).

- Гранты начинающим малым предприятиям на создание собственного дела.

- Субсидирование затрат субъектов малого и среднего предпринимательства на уплату процентов по кредитам, привлеченным в российских кредитных организациях.

- Обеспечение информационной и организационной поддержки субъектов малого предпринимательства по их участию в выставках, ярмарках, деловых миссиях, конференциях, круглых столах

и т. п. - Взаимодействие с учебными заведениями по профессиональной подготовке, повышению квалификации предпринимателей и специалистов инфраструктуры поддержки малого предпринимательства.

- Оказание государственной поддержки в виде возмещения затрат по оплате образовательных услуг.

- Предоставление субсидий на компенсацию затрат действующих малых инновационных предприятий, связанных с участием в салонах, выставках, конференциях, ярмарках, деловых миссиях и иных мероприятиях, связанных с продвижением на региональные и международные рынки.

- Оказание государственной поддержки действующим инновационным компаниям — субъектам малого и среднего предпринимательства Нижегородской области в целях возмещения затрат или недополученных доходов в связи с производством (реализацией) товаров, выполнением работ, оказанием услуг.

Все вышеперечисленные мероприятия реализует Министерство поддержки и развития малого предпринимательства, потребительского рынка и услуг Нижегородской области. Подробную информацию можно получить на .

Объем финансовой поддержки в 2012 году составил по Нижегородской области 428 млн рублей (на 57% больше, чем в

-

Бизнес-сообщество недостаточно информировано об имеющихся возможностях; - Далеко не все предприятия удовлетворяют критериям участия в данных программах;

- Высокие административные барьеры, и как следствие, недоверие предпринимателям к органам власти.

Еще одним институтом, активно осуществляющим финансовую поддержку бизнесу, является «Российский Банк поддержки малого и среднего предпринимательства» (ОАО). Наиболее распространенная форма поддержки — кредитование коммерческих банков, факторинговых и лизинговых компаний для того, чтобы малые предприятия могли через них получить ссуду на более привлекательных условиях. Программы, в рамках которых осуществляется кредитование, перечень

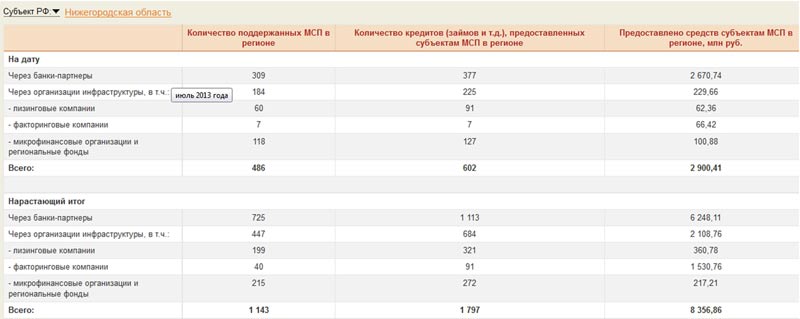

С начала реализации программы финансовой поддержки малого и среднего предпринимательства МСП Банком в Нижегородской области выдано 1797 займов (средневзвешенная процентная ставка 12,5%) 1143 предприятиям на сумму 8356,86 млн руб. Что в

Источник: МСП Банк

Таким образом, основными источниками финансирования для предприятий малого и среднего бизнеса являются коммерческие банки, которых в Нижегородской области насчитывается более сотни.

В заключение проанализируем рынок коммерческого кредитования в Нижегородской области, составим рейтинг инвестиционных кредитов (так как острая недостаточность ощущается именно в долгосрочных займах на развитие бизнеса). Базой для анализа нам послужат предложения от 25 нижегородских банков на август 2013 года.

Первую строчку в рейтинге занимает

Второе место — кредит «Инвестиционный» Абсолют Банка. Максимальный срок кредитования 5 лет, однако, кредит предоставляется на срок до 120 месяцев в случае приобретения недвижимого имущества, которое подлежит залогу в пользу Банка. Минимальное значение процентной ставки — 10,5% при сроке кредитования до 1 года, при кредитовании на 5 лет пороговое значение ставки — от 13%. По кредиту также устанавливается комиссия за выдачу кредита от 0,5% при сумме кредита больше 15 млн рублей на срок до 5 лет до 1,5% при

Запсибкомбанк находится на четвертом месте. Кредитование на инвестиционные цели возможно здесь до 7 лет. Диапазон процентных ставок начинается от 10,5% (при сумме кредита свыше 50 млн рублей) и 13,5% (для кредитов до 50 млн рублей). Комиссия за выдачу кредита отсутствует, а необходимость внесения первоначального взноса определяется в индивидуальном порядке.

Пятую строчку в рейтинге занимает банк «Возрождение». Процентная ставка по кредиту устанавливается от 11 до 14%, но следует учесть, что ежемесячно также взимается комиссия за обслуживание кредита в размере от 0,1 до 0,7%. От бизнеса требуется участие в проекте собственными средствами — не менее чем 30% от стоимости проекта. Если банк финансирует более 50% от стоимости проекта, сроки окупаемости проекта не должны превышать срок запрашиваемого кредита. Максимальный срок предоставления кредита — 5 лет.

Ниже в таблице приведены сводные данные по анализируемым кредитным программам.

| № | Банк | Продукт | Сумма | Срок кредита (мес.) | Первый взнос, (%) | % ставка | Комиссия за выдачу кредита | Ежемесячная комиссия | Залог | Формы кредита | Досрочное погашение |

| 1 | Промсвязьбанк | Кредит-Инвест | 9 000 001 - 120 000 000 | 3 - 120 мес. | от 0% | 10 - 17.5% | индивидуально | нет | поручительство собственников бизнеса, поручительство супруги(-а) (для ИП), поручительство третьих лиц, залог ликвидного имущества, залог ценных бумаг | единовременный кредит, возобновляемая кредитная линия (ВКЛ), невозобновляемая кредитная линия (НКЛ) | комиссия 1-2% в зависимости от фактического срока пользования кредитом |

| 2 | Абсолют Банк | Инвестиционный | 1 000 000 - 40 000 000 | 1 - 60 мес. | от 15% | 10.5 - 15% | 0,5-1,5% | нет | транспорт, оборудование, недвижимость | единовременный кредит, невозобновляемая кредитная линия (НКЛ) | без штрафов и комиссий протяжении всего срока кредита |

| 3 | Связь-банк | Капитал для роста | до 15 000 000 | до 60 мес. | от 0% | от 10.5% | 0.25 - 1.5% | нет | товар в обороте, транспорт, оборудование, недвижимость | единовременный кредит, невозобновляемая кредитная линия (НКЛ) | без комиссий и штрафов |

| 4 | Запсибкомбанк | Стандартная программа | до 250 000 000 | до 84 мес. | индивидуально | 10.5 - 17% | нет | нет | транспорт, оборудование, недвижимость | единовременный кредит, возобновляемая кредитная линия (ВКЛ), невозобновляемая кредитная линия (НКЛ) | без штрафов и комиссий протяжении всего срока кредита |

| 5 | Банк Возрождение | Инвестиционный кредит | от 500 000 | до 60 мес. | 30% | 11 - 14% | нет | 0,1-0,7% годовых | оборудование, недвижимость, пр. | единовременный кредит, невозобновляемая кредитная линия (НКЛ) | комиссия 0,5-2,5% в зависимости от фактического срока пользования кредитом |

Материал подготовлен сотрудниками проекта www.banknn.ru. При использовании информации активная ссылка на сайт www.banknn.ru обязательна.