Проблема получения денег от клиентов — вечный вопрос представителей бизнеса. Отсрочка в несколько дней, недель или месяцев — нормальная практика для взаиморасчетов между организациями, но если приобретателю продукции, работ или услуг в целом выгодно платить с отсрочкой, то для реализующей стороны это может быть проблемой и препятствием для развития бизнеса.

Для решения такой проблемы есть вполне легальная финансовая схема и название ей — факторинг.

Что такое факторинг и зачем он нужен?

Факторинг — это финансовый инструмент, благодаря которому одна компания может реализовать товар с отсрочкой, получая при этом выручку от финансовой организации сразу за оговоренную комиссию. Фактически это беззалоговый кредит под долг перед предприятием, который выдает финансовая организация, оказывающая факторинговые услуги.

Механизм факторинга позволяет многим компаниям обеспечить себе бесперебойный денежный поток, что дает возможность непрерывно вести деятельность, а также направлять средства на развитие бизнеса.

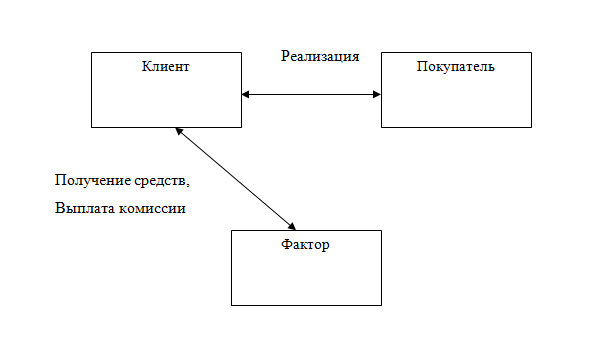

Можно выделить трех участников процесса факторинга:

- 1. Фактор. Организация, финансирующая реализованные товары или услуги раньше срока в пользу кредитора за вознаграждение. Обычно это банк или факторинговая компания.

2. Организация, реализующая товары или услуги. Выгода от факторинга — обеспечение стабильного денежного потока за счет средств от фактора.

3. Покупатель. В факторинговой схеме может получить выгодную отсрочку платежа за полученные товары и услуги.

Схема факторинга представлена на рисунке.

Далее рассмотрим простейший пример применения инструмента факторинга.

Предположим, что продукция на 1 млн рублей была отгружена 1 февраля. «Фактор» перечисляет 90% от суммы отгрузки, а его комиссия составляет 15% годовых. Покупатель имеет отсрочку 30 дней.

Уже 1 февраля факторинговая компания прислала продавцу 90% от 1 млн рублей. 27 февраля на счет продавца поступила оплата от покупателя.

Переплата фактору составит:

(1 000 000 * 0,9 * 0,15) / 365 * 27.

27 — количество дней использования средствами фактора.

0,15 — процентная ставка в пользу фактора.

365 — количество дней в году.

0,9 — доля перечисляемых фактором средств после реализации.

Стоимость факторинга

Итоговая плата формируется исходя из условий сделки — срока, уровня риска, размера требуемых финансовых ресурсов.

Факторинг может быть оплачен следующим образом.

- — Единовременная комиссия за факторинг. Сумма привязывается к размеру финансирования.

— Комиссия за использование денежных средств. Может рассчитываться как процент от времени поступления денег то возврата долга фактору со стороны покупателя.

— Комиссия за документальное сопровождение сделки.

Итоговый размер вознаграждения фактору обычно на 5–10% выше, нежели по кредиту.

Плюсы и минусы факторинга

Факторинг — форма финансирования, альтернативная кредитованию.

Преимущества факторинга в следующем:

- — отсутствие необходимости залога или поручительства;

— отсутствие целевых ограничений по использованию средств;

— фактор сам занимается получением задолженности с покупателя.

Безусловно кредиты тоже могут быть нецелевыми и без обеспечения, но получить их гораздо сложнее.

Можно выделить и недостатки факторинга:

- — комиссия за факторинг обычно выше, чем переплата по кредиту. Организация-кредитор уступает долг покупателя дешевле, а также платит комиссию за предоставление финансовых средств.

— срок — факторинг рассчитан только на краткосрочное финансирование. Если кредит можно получить на несколько лет, то под долг покупателя фактор обычно не дает средства дольше, чем на полгода.