Согласно данным Ассоциации факторинговых компаний большая часть оборота рынка приходится на обслуживание дебиторской задолженности компаний, занимающихся опытой торговлей. В то же время доля обработки и производства в обороте Факторов с каждым годом растет, оставаясь при этом потенциальным источником роста бизнеса ряда факторинговых компаний и банков.

График № 1. Диверсификация отраслевого портрета факторов

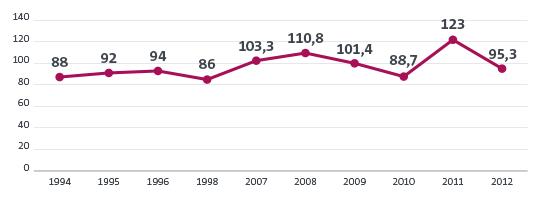

Причина этой «недоосвоенности» в следующем – во-первых, для Факторов это неизведанная и потому порой опасная дорожка, во-вторых, сами потенциальные клиенты зачастую не знаю о тех возможностях, которые открывает перед ними факторинг. Сегодня ifactoring расскажет об одной из этих «неосвоенных» отраслей – о сельском хозяйстве, которое пережило серьезный упадок в конце 90-х годов и сейчас, хоть и неравномерно, но возвращает утраченные позиции.

График № 2. Динамика развития отрасли сельского хозяйства в период с 1994 по 2012 год.

Сельское хозяйство как никакая другая отрасль подчиняется фактору сезонности, который определяется циклическим процессом роста и развития растений и животных. Если говорить о влиянии этого фактора на финансовые потоки компаний, то сезонность определяет ту серьезную нехватку оборотных средств у представителей бизнеса. Ситуацию осложняет высокий уровень конкуренции. Российские производители конкурируют между собой – к примеру, в отраслях, производящих скоропортящуюся продукцию, наиболее остра конкуренция в период массового поступления товара на рынок; и с зарубежными производителями – объем импорта сельскохозяйственной продукции в России превышает двадцатипроцентный порог экономической безопасности, т.е. в ряде случаев продукция иностранного производства пользуется у конечного потребителя большим спросом, чем отечественная, что создает дополнительное давление на российские компании.

«Рост импорта продовольственных товаров и сельскохозяйственного сырья увеличился на 5,1% за 10 месяцев 2013 года.»

Прибавьте к этому относительно слабую государственную поддержку,

«Россия в рамках ВТО приняла обязательство об уменьшении объема субсидий на уровне до 9 млрд. долл. на период до 2012 года и поэтапное его снижение до 4,4 млрд. долл. к началу 2018 года».[i]

недостаточность материальных и финансовых ресурсов,

«Только по официальным данным, степень физического износа российской сельскохозяйственной техники, находящейся в эксплуатации, превышает 70%».[ii]

высокую кредитную нагрузку

«Уровень закредитованности представителей агропромышленного комплекс России чрезвычайно высок. По оценке экспертов, по состоянию на 1 октября 2013 года, банками выдано кредитов АПК в объеме 826,28 млрд. рублей (121% к соответствующему периоду прошлого года), в том числе краткосрочных — 553,26 млрд. рублей (118% к соответствующему периоду прошлого года), инвестиционных — 273,02 млрд. рублей (124% к соответствующему периоду 2012 года). Закредитованность приводит к банкротству – так, в декабре прошлого года ООО «Уралбройлер», торговый дом одноименного агрохолдинга, подал в Арбитражный суд Челябинской области заявление о банкротстве. Причина — просроченная свыше трех месяцев задолженность по кредитным линиям в 800 млн рублей».[iii]

и сложно прогнозируемые риски, связанные с условиями окружающей среды, на которые человек повлиять не в силах.

«Всего 30% территорий в России имеют относительно предсказуемый климат, который способствует ведению практически безрисковой деятельности. Неблагоприятные погодные условия сказываются на урожае раз в два-три года».

Скажем прямо – у нас и так в России многим бизнесам, если они не монополии (тем более государственные), не позавидуешь. Сельскому хозяйству позавидуешь еще меньше.

Для того, чтобы выжить и попытаться преуспеть в сложных условиях, предприятия объединяются в корпорации, участвуют в существующих программах господдержки и используют другие инструменты развития бизнеса, среди которых есть и факторинг. Например, группа компаний «Пава», производитель муки, комбикормов, круп в Алтайском крае, чьи поставщики - это производители зерна, а покупатели – оптовые компании и сетевой ритейл. В компании всегда существовала практика предоставления отсрочки платежа клиентам, которую обеспечивали за счет собственных средств. С течением времени все больше партнеров стали просить отсрочку, но сделать это, не изымая средств из оборота, было невозможно.

«В какой-то момент мы поняли, что предоставлять коммерческий кредит всем покупателям слишком дорого, – рассказывает финансовый директор группы компаний Дмитрий Скурятин, – Ко всему прочему перспектива нехватки оборотных средств была не очень привлекательна: нам нужно регулярно закупать сырье, чтобы поддерживать непрерывность процесса производства. Решили воспользоваться факторингом в НФК. Финансирование дебиторской задолженности позволило нам предоставлять отсрочку тем покупателям, которым это было нужно. Стоимость услуги мы включили в цену товара. Покупатели совершенно спокойно отнеслись к этому нововведению».

Применение факторинга позволило компании, во-первых, соответствовать требованиям рынка и не потерять постоянных клиентов, во-вторых, найти новых, с которыми компания начала работать сразу на условиях предоставления коммерческого кредита. Как результат – увеличение прибыли. Группа компаний «Пава» использует факторинг не только для финансировании дебиторской задолженности. Недавно они начали использовать другой продукт – «Закупочный факторинг», чтобы добавить больше комфорта в отношения с поставщиками. Да и себе тоже, ведь НФК производит оплату закупаемого ГК «Пава» товара в день отгрузки в размере 100% от суммы поставки. Наиболее острую потребность в оборотных средствах компания испытывает с конца сентября по декабрь. Связано это с тем, что зерновые культуры созревают в Алтайском крае в конце сентября, соответственно, на рынок продукция проступает по цене ниже прошлогодней. Задача «Павы» закупить сырье по максимально выгодным ценам. «Нельзя сказать, что поставщики зерна не предоставляют нам отсрочку платежа. Такая практика существует, но в неурожайные годы они неохотно идут на это, – говорит Дмитрий. «Закупочный факторинг» - продукт для компании пока новый, но результаты уже успел принести: благодаря его внедрению у предприятия нет острой «зависимости» от урожайности года, а оборотных средств для закупки сырья достаточно».

Другой представитель сельскохозяйственной отрасли, крупный агрохолдинг, работающий на территории Ленинградской области, только начинает использовать факторинг для финансирования поставок в адрес своих покупателей – представителей сетевого ритейла. Не секрет, что все сети требуют отсрочку платежа, которая порой достигает 45 дней. Вместе с тем, эта категория покупателей наиболее перспективна с точки зрения объемов продаж, поэтому возможность поставлять свою продукцию в сеть никак нельзя упускать. Значит, требованиям сетей нужно соответствовать. Рассмотрев возможные варианты финансирования , в числе которых был, кстати, и кредит, компания решила воспользоваться факторингом. «Мы не сразу поняли, что факторинг в нашей ситуации лучше. Привыкнув пользоваться кредитами для пополнения оборотки, мы также использовали лизинг для покупки оборудования. Но с некоторых пор, начав активнее работать с сетями и отгружать свой товар с отсрочкой, узнали про факторинг. Рассмотрев возможности применения этого инструмента, пришли к выводу, что это то, что нам нужно». Пока компания только начинает «обкатывать» новый продукт и не успела в полном объеме оценить достоинства факторинга, но расчитывает на то, что инструмент станет гибким источником финансирования для компании и позволит увеличить объем продаж.

Представитель агрохолдинга, занимающегося производством и реализацией растительных масел в Краснодарском крае рассказывает, что компания получила дополнительный источник повышения конкурентоспособности, начав использовать факторинг. Рынок характеризуется высоким уровнем конкуренции и сильной концентрацией зарубежных игроков, по большей части представителей Украины. Они выигрывают за счет более низкой цены на свою продукцию, к тому же климатические условия в странах-импортерах более благоприятные для выращивания масловых культур. Но есть у иностранных коллег и слабые стороны – они не всегда готовы предоставлять отсрочку платежа своим покупателям, поскольку находятся по другую сторону границы. Компания решила отстраиваться от конкурентов, предлагая своим клиентам более выгодные условия отгрузки. А для того, чтобы отсрочка не легла тяжким бременем на хрупкие плечи бизнеса, руководство решило воспользоваться факторингом. Это не очень изменило отношения с сетевыми клиентами – им и так приходилось предоставлять отсрочку – но несколько снизило внутренний дискомфорт компании, связанный с дефицитом оборотных средств. А вот торговые компании оценили возможность закупать продукцию на условиях отсроченной оплаты: отгрузки участились и их объемы увеличились.

Итак, причин для того, чтобы воспользоваться факторингом у представителей сельскохозяйственной отрасли достаточно. Почему же так мало клиентов из этой отрасли у российских факторов?

По словам Дмитрия Скурятина, финансового директора группы компаний «Пава», причиной может являться традиционное мышление компаний из сельскохозяйственной отрасли и их удаленность от центральных регионов страны. Поставщики «Павы» на новый продукт «Закупочный факторинг» поначалу реагировали неоднозначно, приходилось убеждать их в том, что никаких потерь или даже потенциальных угроз в связи с возникновением третьей стороны в лице Фактора быть не может. Производители растительных масел и жиров, к примеру, практически ничего не знают о факторинге, поэтому вряд ли могут оценить потенциальные положительные изменения и возможные достижения в случае применения факторинговых решений. Как правило, этим инструментом пользуются крупные холдинги, объединяющие сразу несколько предприятий. С другой стороны, нельзя с уверенностью утверждать, что российские Факторы готовы в полном объеме и быстро принять на себя риски предприятий сельскохозяйственной отрасли и финансировать их коммерческие кредиты - погодные условия и урожайность сложно спрогнозировать. Тем не менее, с развитием прогрессивных технологий производства, продаж и управления рисками в этой отрасли можно надеяться на то, что факторинг в сельском хозяйстве из малознакомого финансового термина превратится в удобный и эффективный инструмент поддержки и развития бизнеса.

[i] Министерство сельского хозяйства российской федерации

[ii] Комитет Государственной думы по промышленности

[iii] Эксперт ONLINE