25 августа в 11.00 состоялась on-line конференция «Ипотека-2022: госпрограммы и условия. Состояние рынка недвижимости», организованной порталом Banknn.ru. В ходе конференции эксперты банковской сферы и рынка недвижимости обсудили вопросы государственных и банковских программ по ипотеке, а также поделились мнениями о текущем состоянии рынка недвижимости в регионе.

Модератором конференции выступила генеральный директор ООО «Центр Инвестиционного Консалтинга» Елена Дорофеева. Она озвучила ряд цифр по теме. В частности, за период 2020–22 гг. стоимость квадратного метра в новостройках выросла с 77 тыс. до 131 тыс. рублей, прирост составил порядка 70%. Что касается ипотечных ставок, то благодаря государственным программам этот параметр находится в коридоре 4–8%.

- Льготные программы — драйвер роста ипотечного рынка

- Субсидирование — не скидка, а финансовый инструмент

- Ипотека для айтишников — нюансы и возможности

- Сельская ипотека и собственные банковские программы

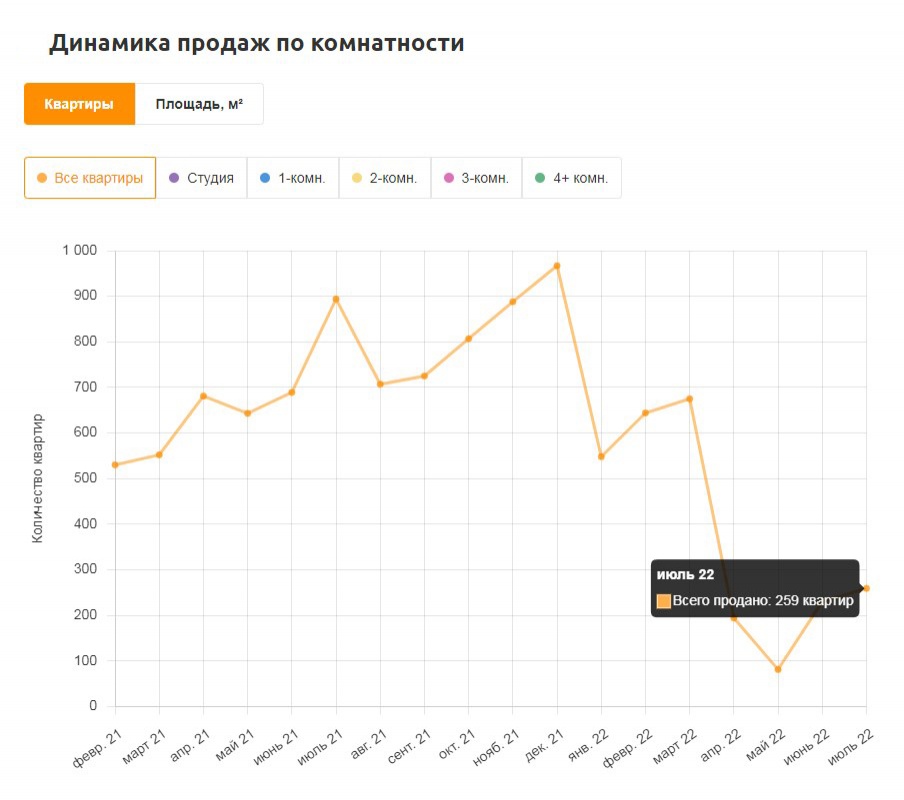

Текущая ситуация показывает, что с декабря 2021 года объемы продаж квартир в новостройках в Нижнем Новгороде упали практически на 70%, что способствует формированию так называемого «неликвидного навеса», — отметила Елена Дорофеева.

В частности, в декабре 2021 года было продано 967 квартир, в июле же этот показатель упал до 259.

Льготные программы — драйвер роста ипотечного рынка

Ключевым драйвером ипотечного рынка являются госпрограммы. Такое мнение озвучил Александр Галичанин — Управляющий директор Поволжского регионального центра Банка Дом. РФ.

С начала года 450 семей Нижегородской области улучшили жилищные условия, взяв в Банке ДОМ.РФ ипотеку с господдержкой на сумму более 1,5 млрд рублей. Это в 2 раза больше показателя первых восьми месяцев 2021 года,— отметил Александр Галичанин.

Наибольший рост показала «Семейная ипотека» — программа расширена во второй половине прошлого года, теперь взять льготный кредит могут семьи с одним ребенком, родившимся после 1 января 2018 года. Также Банк ДОМ.РФ запустил новую госпрограмму — ипотеку для ИТ-специалистов и увеличил максимальные суммы кредитования по «Льготной», «Семейной» и ИТ-ипотеке до 30 млн рублей. Банк ДОМ.РФ входит в тройку лидеров по объемам кредитования в рамках госпрограмм.

Аналитики банка связывают положительную динамику выдачи не только с востребованностью льготных ипотечных программ, но и привлекательностью предлагаемых условий кредитования. «Семейная ипотека» доступна в Банке ДОМ.РФ по ставке от 5,1%, «Льготная ипотека на новостройки» — от 6,1%, ипотека для ИТ-сотрудников — от 4,3%, льготные ставки фиксируются на весь срок кредитования. Банк постоянно мониторит рынок и по всем программам предлагает клиентам ставки ниже средневзвешенных у крупнейших банков.

Кроме того, мы реализуем совместные программы с застройщиками по всей России, в рамках которых условия кредитования могут быть еще выгоднее — от 0,1%. В Нижегородской области такие программы реализуются с 14 строительными компаниями, — рассказал Александр Галичанин.

Отвечая на вопрос о рефинансировании кредитов, взятых весной текущего года, Александр Галичанин отметил, что по условиям «Льготной ипотеки» рефинансировать взятый по программе кредит нельзя. Клиенты, оформившие льготную ипотеку весной, могут рефинансировать ее по рыночной программе перекредитования – в Банке ДОМ.РФ в настоящее время она доступна по ставке от 10,4%. Рефинансировать кредит можно также в рамках «Семейной ипотеки» (доступна в Банке ДОМ.РФ по ставке от 5,1%) при условии, что квартира куплена на первичном рынке.

Субсидирование — не скидка, а финансовый инструмент

Субсидирование ипотечной ставки в нынешнем формате — это интересный инструмент, привлекательный для покупателя. Такую мысль озвучил Борис Замский заместитель генерального директора по продажам, стратегии и развитию бизнеса, член совета директоров ООО «Столица Нижний».

Отметим — это не инструмент скидки или снижения цены. Это финансовый инструмент, который совместно используется банками и застройщиками для упрощения процедуры приобретения жилья, он дает возможность снизить ежемесячные выплаты по кредиту, — сказал Борис Замский.

При субсидировании ставка может быть снижена до 0,1%, но эта разница компенсируется застройщиком банку. Соответственно, цена квартиры для покупателя будет выше, но ежемесячная финансовая нагрузка при обслуживании кредита для заемщика может снизиться.

С учетом того, что ипотека берется на 10–20 лет, приобретатель квартиры может сэкономить миллионы. Если же покупка недвижимости спекулятивная, то применение субсидирования для покупателя невыгодно, — отметил Борис Замский.

«Столица Нижний» с августа использует субсидирование и число сделок с ним уже доходит до 20% от общего объема. Среди партнеров — все ведущие банки, в т. ч. Сбер, ВТБ, ДОМ.РФ.

Что касается общей ситуации, то 2021 год стал пиковым для ипотечного рынка за последние 8–9 лет. В 2022 году сокращение выдач относительно 2021 года вероятно составит до 15–20%, т. е. до уровня 2020 года.

Если рассмотреть изменение цен на квартиры, то в Нижнем Новгороде оно примерно такое же, как в других городах-миллионниках.

Цены на квартиры растут порядка 20% в год на протяжении 2019–2021 годов, — отметил Борис Замский.

Срок строительства дома составляет около 2 лет. Цены растут, деньги на эскроу-счетах заморожены до ввода объектов в эксплуатацию, поэтому застройщики планируют продажи на срок строительства.

Отвечая на вопросы, спикер отметил, что программы субсидирования имеют различный период действия, т. е. для покупателя важно определиться с ежемесячным платежом. Чем выше срок — тем больше цена квартиры.

Динамика продаж от ДОМОСТРОЙРФ.РУ представлена ниже.

Ипотека для айтишников — нюансы и возможности

Льготная ИТ-ипотека доступна всем сотрудникам IT-компаний, которые аккредитованы Минцифры и внесены в соответствующий реестр. Важно: внутри таких аккредитованных компаний нет никаких должностных ограничений. То есть, к примеру, IТ-ипотеку может получить не только программист или системный администратор, но и завхоз, и коммерческий директор в организации.

О нюансах программы рассказала Елена Комлева — руководитель Абсолют Банка в Нижнем Новгороде.

Возраст заемщика по ИТ-ипотеке — от 22 до 44 лет. Это — на момент подачи заявки, а не на момент полной выплаты кредита.

Если организация, в которой работает заемщик, зарегистрирована в городе с населением более 1 млн человек, то доход заемщика должен составлять от 150 тысяч рублей (до вычета налога). Если организация зарегистрирована в городе с населением менее 1 млн человек, то для подачи заявки заемщику достаточно дохода от 100 тысяч рублей (до вычета налога).

Предельная ставка по ИТ-ипотеке — 5% годовых на весь срок. Некоторые банки дополнительно снижают ее за свой счет. Так, в Абсолют Банке ставка снижена до 4,5% годовых на весь срок, — сообщила Елена Комлева.

Если квартира расположена в регионе-миллионнике (как Нижегородская область), то максимальная сумма займа по ИТ-ипотеке — 18 млн рублей. Если регион с населением менее 1 млн рублей — максимальная сумма 9 млн рублей.

В Нижегородском регионе довольно высокий интерес к программе. Заявки начали поступать в июне, а по итогам июля их число достигло 3% от общего количества.

По данным GiperNN.RU, в Нижегородской области порядка 4000 ИТ-специалистов могут претендовать на такую ипотеку. По факту с момента запуска этой программы в регионе в первом полугодии ее оформили чуть более 30 человек.

Главные сдерживающие факторы для развития ИТ-ипотеки:

- Во-первых, сложность подтверждения необходимого уровня доходов для потенциальных заемщиков. Сумма должна быть подтверждена официально.

- Во-вторых, льготные условия по ИТ-ипотеке для ИТ действуют только в тот период, когда специалист работает в ИТ-компании, соответствующей требованиям постановления Правительства. Если такой заемщик меняет работу, то условия по кредиту могут быть пересмотрены в менее выгодную для него сторону. Так, ставка по его займу будет увеличена до ключевой ставки на момент заключения договора плюс 2,5%. Сейчас ключевая ставка — 8%. С надбавкой будет 10,5% годовых. Разумеется, эта разница серьезно скажется на размере ежемесячного платежа.

Представим, что заемщик берет ипотеку на сумму 10 млн рублей (средний размер по заявке на ИТ-ипотеку в Нижегородской области в Абсолют Банке) на 20 лет по ставке 4,5% годовых. Ежемесячный платеж составит 63 тысячи рублей. Если заемщик прекращает работать в аккредитованной компании, то ставка возрастает до 10,5% годовых, а ежемесячный платеж — почти до 100 тысяч рублей, — отметила Елена Комлева.

Поэтому большинство заемщиков, которые изначально обращаются в Абсолют Банк за ИТ-ипотекой, взвешивают риски и выбирают другие госпрограммы — «Семейную ипотеку» по ставке 5,99% годовых (если есть ребенок, родившийся после 1 января 2018 года), либо Госпрограмму 2020–2022 со ставкой 6,35% годовых. По ним ставка не корректируется в зависимости от изменения места работы.

Если в течение 3 месяцев заемщик по ИТ-ипотеке устроится в другую аккредитованную компанию, то льготная ставка сохранится. В противном случае она может быть увеличена до уровня ключевой ставки на дату оформления кредитного договора плюс 2,5%.

В Абсолют Банке можно привлекать до 3 созаемщиков к сделке. Например, супругов, родителей, братьев или сестер. И даже «вторую половину» в официально незарегистрированном браке. Доход созаемщиков будет учитываться при рассмотрении заявки и повысит шансы на одобрение ипотеки. Главное, чтобы основной заемщик соответствовал требованиям этой госпрограммы (в том числе по доходу от 100 или 150 тысяч рублей в месяц).

Средняя сумма кредита по ИТ-ипотеке по заявкам от наших клиентов в Нижегородской области с момента запуска программы составила 10 млн рублей. Самая маленькая сумма была 4,5 млн рублей, также были заявки «по максимуму» — на 18 млн рублей.

Как правило, ИТ-ипотекой интересуются мужчины (70% заявок) в возрасте до 35 лет. Чаще всего они не состоят в браке и не имеют детей. Они присматривают для себя квартиры не ниже класса бизнес. Квартиры они хотят покупать не для сдачи в аренду, не для инвестиций — только для собственного проживания.

В Абсолют Банке можно взять ипотеку на жилье в другом регионе без каких-либо доплат и комиссий.

Отвечая на вопросы, Елена Комлева сообщила, что доход заемщика мониторится на этапе выдачи, а дальнейшие изменения уровня дохода банком не отслеживаются. Главное для таких клиентов — не допускать просрочек и работать в аккредитованной Минцифры организации.

Сельская ипотека и собственные банковские программы

О нюансах программы «Сельская ипотека» рассказала Мария Кутанова — начальник отдела клиентского обслуживания дополнительного офиса «Нижегородский» Банка Центр-инвест. Эта программа хороша практически во всем кроме одного — лимитов на всех не хватает.

Банк Центр-инвест — крупнейший региональный банк с 30-летним опытом, крупной филиальной сетью в семи регионах России, занимающий 57 позицию в топ-100 банков страны.

Мы в банке замечаем спрос на жилье в ближайших районах областного центра. Люди продолжают работать в городе, а жить переселяются в Кстовский, Борский и другие районы, — отметила Мария Кутанова.

Максимальная сумма кредита в банке на заемщика — 3 млн рублей, однако семья может объединить усилия по покупке одного объекта недвижимости и в сумме привлечь уже 6 млн кредита. Ежемесячный платеж при сроке ипотеки 20 лет тогда будет порядка 30 тыс. рублей. Ставка на весь период кредитования- 2,75%, первоначальный взнос — от 10%. Программой можно воспользоваться только один раз.

По «Сельской ипотеке» можно приобрести в основном новые дома. Приобретая недвижимость у юридического лица, дата ее постройки должна быть не более 3 лет с года оформления сделки, а у физического — не более 5 лет, — сообщила Мария Кутанова.

Также по программе можно приобрести земельный участок с дальнейшим строительством дома, на которое отводится 2 года. Также возможно получение кредитных средств на достройку объекта или возведение дома на уже имеющейся земле. Главное требование — недвижимость должна быть жилая, и находится на территориях установленных законом по данной программе. В течение 180 дней необходимо зарегистрироваться в построенном объекте.

Кроме того, у банка есть собственные программы кредитования. В частности, для специалистов ИТ-сферы предлагается ставка 5,4%. Первоначальный взнос по ней 10%, кредит может быть одобрен на любую сумму от 300 тыс. рублей.

Приобретателем недвижимости может быть индивидуальный предприниматель или самозанятый. По возрасту условия более лояльные, чем в госпрограмме, — рассказала Мария Кутанова.

Если клиент не попадает под льготные программы, то стандартная ипотека может быть получена по ставке 8%.

Ключевое преимущество всех наших программ — мы не требуем страхования и его отсутствие никак не сказывается на условиях. Рефинансирование ипотеки, полученной по двузначным ставкам весной, может быть рассмотрено уже сегодня, — отметила Мария Кутанова.

В текущем году лимиты по сельской ипотеке появились в мае—июне. С учетом популярности и выгоды программы они могут быть исчерпаны раньше, чем до конца года.

Таким образом, на сегодняшний день банки готовы предлагать интересные условия по ипотеке практически для любого клиента. Синергия с застройщиками делает ипотечные программы еще более адаптивными под стремительно изменяющиеся параметры экономики.