Спрос на ценные бумаги превысил предложение.

В конкурсе на ММВБ приняли участие более 20 инвесторов (российские и зарубежные банки, управляющие компании). Нижняя граница диапазона ставок составила 8,74%. По итогам конкурса ставка первого купона составила 9,25% годовых.

Организаторами выпуска стали Банк Москвы, ООО Дойче Банк (Москва), ЗАО Коммерцбанк (Евразия), Сбербанк РФ. Со-андеррайтерами выступили ИК «Капитал» и «ИК Регион».

Срок обращения ценных бумаг - 1092 дня. По займу предусмотрена оферта - через 1 год с момента размещения. Рейтинг облигаций по данным Fitch Ratings - AA+ (rus) по национальной шкале.

«Мы довольны итогами размещения облигационного займа, - говорит Вице-президент Банка Москвы Алексей Сытников. - Несмотря на сложную ситуацию на финансовых рынках, мы собрали диверсифицированную книгу заявок, в которую вошли как отечественные инвесторы, так и «дочки» иностранных банков».

Банк Москвы успешно разместил облигационный заем серии 01 на сумму 10 млрд. рублей

Инвестиции

Золотые инвестиции: как вложиться в драгметалл?

Лайфхаки

Эксклюзив BankNN

Эксклюзив BankNN

Дизайнерский ремонт квартиры: лишние траты или способ сэкономить? Эксклюзив BankNN

Эксклюзив BankNN

Социалка

Нарушил — плати! Стали известны размеры штрафов за нарушения ПДД в 2025 году

Социалка

Нижегородцев ждет «семейная пятилетка»: беспрецедентные решения регионального уровня

Отдохнуть

Эксклюзив BankNN

Эксклюзив BankNN

Путешествие в новогодние каникулы недорого: выбираем направление и учимся экономить на мелочах Эксклюзив BankNN

Эксклюзив BankNN

ProБизнес

Стабильность и рост: инвестиции в ретейл

ProБизнес

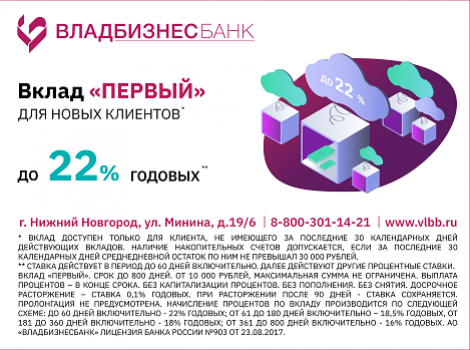

Новый уровень доходности ваших сбережений во Владбизнесбанке

ProБизнес

Эксклюзив BankNN

Эксклюзив BankNN

Беспредельный рост: прогнозы аналитиков относительно уровня ключевой ставки в 2025 году Эксклюзив BankNN

Эксклюзив BankNN

Лайфхаки

Эксклюзив BankNN

Эксклюзив BankNN

Мой «чужой» долг: что делать с кредитом, который оформили мошенники без вашего ведома Эксклюзив BankNN

Эксклюзив BankNN

Лайфхаки

Эксклюзив BankNN

Эксклюзив BankNN

Кредит для мошенников: кто должен выплачивать кредит, если он оформлен под влиянием аферистов? Эксклюзив BankNN

Эксклюзив BankNN