Фото: pixabay.com

Да не найдут читательницы в названии материала что-то оскорбительное или унизительное — речь всего лишь о том, как и во что инвестировать, не имея специальных знаний. Это возможно, хотя миллионов на таких сделках не заработать. Низкие риски — низкая доходность, но так надежнее, поясняет кандидат экономических наук, член Экспертного совета Комитета по финансовому рынку Госдумы Ян Арт.

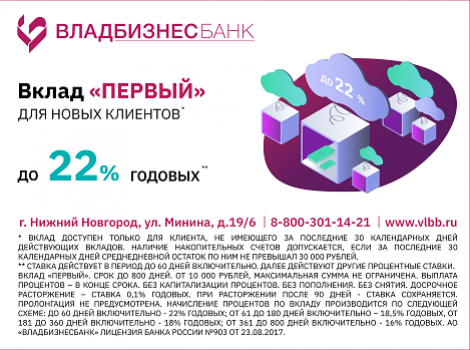

Прежде всего, стоит рассмотреть старые-добрые банковские депозиты. При инфляции в районе 4% даже рублевые вклады предлагают разместить под 7-8% годовых, что в общем-то неплохо. Но есть и иные варианты. Один из них — обезличенные металлические счета (ОМС). Их прибыльность зависит от курсовой стоимости драгоценного металла, в котором номинирован вклад: золото, серебро или палладий. Внося деньги, вы как бы приобретаете определенное количество металла, при этом физически металл на руки не выдается, он хранится в банке. В результате, вы можете совершать операции с металлом, не платя НДС и без ограничений по купле-продаже, которая возникает при попытке реализовать слитки: чтобы убедиться в их подлинности, банк должен взять пробы, что нарушает целостность слитка и его ликвидность. С другой стороны, банк слиток не купит без пробы. ОМС избавляет от этих проблем.

Можно сделать и валютный вклад, хотя доходность здесь ниже, порядка 2%. Кроме доходности непосредственно по вкладу, прибавление денег происходит из-за роста курсовой стоимости доллара и евро. Гораздо лучший вариант — мультивалютный депозит, номинированный в рублях, евро и долларах одновременно. Лучше разделить сумму пропорционально между тремя валютами. Разве что ОМС и мультивалютный вклад не имеют госстраховки и находящиеся на них средства не подлежат компенсации в случае отзыва банковской лицензии.

Еще один верный способ инвестиций — покупка в банке инвестиционных монет из драгоценных металлов. На них есть соответствующие сертификаты подлинности и стоимость растет со временем.

А вот к фондовом рынку близко подходить не стоит без глубоких знаний экономики и финансов. И не помогут краткосрочные курсы или семинары, знает Елена Чиркова, партнер группы компаний по управлению инвестициями Movchan’s Group. Чиркова сравнивает инвестиции на фондовом рынке с пилотированием самолета — вряд ли кому придет в голову сесть за штурвал после нескольких уроков, да еще начать выписывать фигуры высшего пилотажа, так же и не стоит непрофессионалу стремиться играть на фондовой бирже. С форексом еще сложнее — всего 8% клиентов оказываются в прибыли, остальные теряют деньги.

Впрочем, Ян Арт рекомендует обратить внимание на такой вид ценных бумаг как облигации — у них фиксированная доходность и выплаты через четко определенные промежутки времени. Кроме корпоративных и муниципальных облигаций есть смысл присмотреться к ОФЗ-н, выпускаемые государством. Покупать облигации лучше через индивидуальный инвестиционный счет (ИИС), так можно получить возврат 13% от сумм на ИИС при подаче налоговой декларации, в дополнение к доходам от облигаций. Еще один вариант простой и доступной ценной бумаги — сертификат Сбербанка.

Акции если и есть смысл приобретать, то не для операций с ними, а в расчете на дивиденды в конце финансового года. Лучше покупать привилегированные акции - по ним эмитент обязан платить дивиденды, в отличие от обыкновенных акций.