«Спокойствие, только спокойствие!»i

Высокая волатильность на валютных рынках, ограничение доступа к кредитным ресурсам, снижение финансовой устойчивости российских компаний, падение реальных располагаемых доходов населения и сокращение платёжеспособного спроса — все эти факторы негативно повлияли на состояние российской экономики и на рыночную активность большинства компаний. В попытках сохранить на уровнях прошлого года если не прибыль, то хотя бы размер выручки (а девальвация рубля позволяет некоторым компаниям рассчитывать на такой «успех») предприятия вводят свои «санкции», цель которых максимально оградить бизнес от возможных рисков. К самым популярным мерах относятся попытки снижение стоимости закупок, отказ в кредитовании новых клиентов и сокращение отсрочки действующим покупателям. В первой половине 2015 все это успели ощутить на себе представители разных отраслей — об этом в том числе свидетельствуют результаты

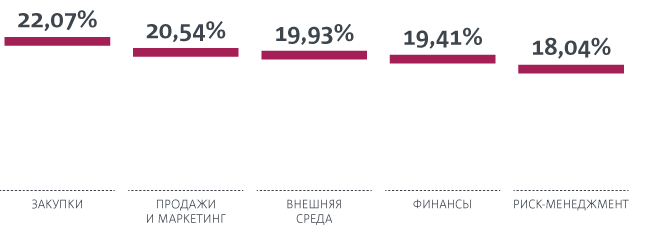

расчета Индекса деловой активности НФК в июне 2015 года. В ходе расчета индекса были проанализированы изменения, затронувшие такие аспекты деятельности компаний, как управление финансами, продажи и маркетинг,

График 1. Значимость аспектов для бизнеса (Индекс деловой активности НФК)

Ifactoring.ru решил дополнить Индекс деловой активности НФК мнениями представителей бизнеса и выяснить, что именно изменилось за последние полгода во взаимоотношениях с поставщиками и насколько критичными для бизнеса стали эти изменения.

Данные НФК говорят о том, что основные изменения коснулись в первую очередь объема закупок. Всего треть респондентов отметили, что продолжают закупать продукцию у своих поставщиков в прежнем объеме. Учитывая снижение спроса со стороны конечного потребителя в большинстве отраслей, можно было ожидать снижения объема закупок российских компаний. Например, компания Соллерс ТД, которая поставляет автозапчасти и автокомпоненты, закупки сократила по своей инициативе. Наталья Липатова, руководитель подразделения по экономике и финансам компании, говорит, что «такая мера была связана с тем, что спрос на нашу продукцию со стороны клиентов упал, соответственно, объемы закупок сократились равнозначно спросу». Наталья добавляет, что такие меры не слишком сильно повлияли на компанию и

Компания «Княгиня», коллег

Для ряда компаний изменившиеся предпочтения потребителей могут служить драйвером роста. Покупатели пересматривают свои траты, делая выбор в пользу более дешевой продукции. Такие тенденции влекут за собой переход потребителей в другие ценовые сегменты, изменение структуры спроса. В результате поставщики товаров низкого ценового сегмента, часто отечественного производства, получают возможность нарастить объемы сбыта.

Среди тех, кто, несмотря на непростую ситуацию, находят ресурсы для роста, компания из Петербурга, поставляющая электротехническое оборудование. «Закупки всегда зависят от спроса, который демонстрируют покупатели, и от коммерческой активности предприятия, — комментирует директор компании. — Первое полугодие 2015 года „застало“ нас во время открытия региональных представительств. Рынок Петербурга и СЗФО, в частности, ограничен, мы решили, что нужно идти дальше. С региональными рынками работали и раньше, но поняли, что наличие собственных подразделений значительно усилит наши позиции. Так и получилось, что пришлось закупать больше продукции, подстраиваясь под нужды наших новых клиентов и коммерческую политику компании». Наш собеседник также отмечает, что вынужденный уход конкурентов, в первую очередь, из регионов позволил им в более комфортном режиме освоиться на новых рынках, заместив своей продукцией ранее поступавшие на рынок товары других представителей электротехнического бизнеса.

Еще один действенный метод защиты от рисков потери финансовой устойчивости — сокращение срока отсрочки платежа для покупателей. Данные НФК говорят о том, что у 27% российских компаний сократился срок коммерческого кредита клиентам. А некоторых поставщики просто перевели часть покупателей на предоплату. Например, крупные поставщики компании «Княгиня» и те, с кем компания работает по факторингу, отсрочку не сократили. Однако, в начале года компания стала получать уведомления от более мелких партнеров о сокращении срока отсрочки. «Логичное решение, если учесть, что небольшой организации сложнее выдержать колебания в экономике. — говорит Светлана Глушенкова. — Так что на тот момент сокращение срока отсрочки с их стороны было вполне ожидаемым шагом». Сейчас такие поставщики восстановили сроки отсрочки, и работа ведется в прежнем режиме.

Представители бизнеса очень лояльно относятся к таким, казалось бы, непопулярным решениям со стороны поставщиков. Представитель электротехнической компании из Петербурга так комментирует решение поставщиков сократить отсрочку: «С учетом того, что наши запросы по объему закупок возросли, риски наших партнеров, связанные с работой с нашей компанией в отсрочку, тоже выросли. Мы долго вели переговоры, обсуждали условия, которые были бы выгодны обеим сторонам. Пришли к тому, что отсрочку нам сократили, но незначительно. Помимо этого, мы получили скидку за большие объемы. Чтобы не спровоцировать резкий дефицит оборотки, своих новых покупателей мы кредитовали очень аккуратно и на короткие сроки. В общем, нашли гармоничное решение. Сейчас все проще, поставщики ослабили хватку, со многими мы вернулись к прежним условиям работы».

Подобные меры в большинстве случаев имеют эффект домино: компании, которым поставщики сократили отсрочку, сокращают её и своим покупателям, в случае, если обычаи делового оборота, принятые на рынке, позволяют это сделать. Так, согласно результатам расчета Индекса деловой активности НФК 50% таких компаний в свою очередь сократили срок отсрочки для своих покупателей. Остальные либо не внесли изменения в политику коммерческого кредитования, либо даже незначительно увеличили отсрочку платежа по просьбам клиентов. Примечательно, что все эти компании используют факторинг, который позволяет снизить риск нехватки оборотных средств.

Последняя тенденция не так явно выражена, как две предыдущие, но, тем не менее, заслуживает внимания. Речь идет о сокращении доли закупок на условии отсрочки платежа: поставщик снижает объем поставок с отсрочкой, а сам срок коммерческого кредита сохраняет. В результате покупатели начинают закупать меньше товара на условиях отсрочки. Помимо этого, доля закупок с отсрочкой может снизиться на фоне общего увеличения объема закупаемого товара. Происходит это в том случае, если для компании важно поддержание достаточных объемов запаса для удовлетворения потребности покупателей, а поставщики отказываются увеличивать объемы отгрузок на условиях отсрочки платежа. В результате компания вынуждена приобретать товар в предоплату. Главный бухгалтер

Среди других особенностей в отношениях с поставщиками — изменение позиций в размещаемых заказах. Как правило, такие изменения вносят сами покупатели, в случае, если меняют структуру сбыта. Но есть случаи, когда на ассортиментную политику влияют и поставщики. Так один из российских поставщиков инструмента провел сегментацию поставляемой продукции: часть товаров также доступна покупателям по отсрочке, а некоторые наименования можно закупить только по предоплате или с незначительной отсрочкой до 15 дней.

В целом, судя по результатам исследования и тем комментариям, которые мы получили от бизнеса, критичными изменения в отношениях с поставщиками не назовешь. Вполне стандартные меры по регулирования объёма отгрузок и срока отсрочки в текущей ситуации,

[i] «Малыш и Карлсон, который живёт на крыше», Астрид Лингрен