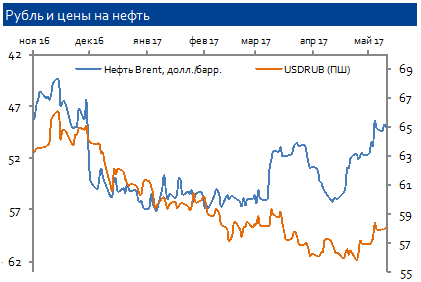

С конца марта пара доллар/рубль проводила большую часть времени в диапазоне 55,80-57,50 руб/долл., однако снижение нефтяных котировок способствовало выходу пары из этого диапазона и, возможно, началу тенденции на плавное ослабление российской валюты.

Михаил Поддубский, poddubskymm@psbank.ru

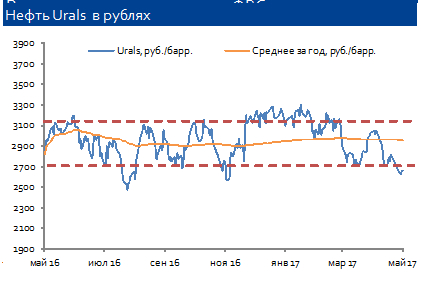

С начала мая цены на нефть снизились на 5%, причем, в моменте снижение доходило практически до 10%

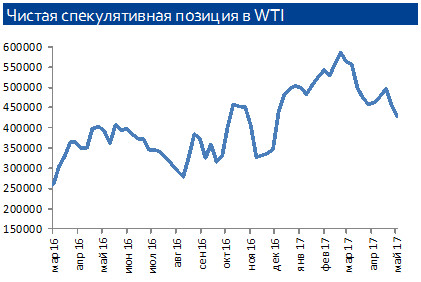

Резкое снижение нефтяных котировок в первые числа мая происходило без какого-либо явного негативного новостного фона. Информацию об увеличении скидок цен на нефть со стороны Саудовской Аравии и росту объемов добычи нефти в Ливии и Нигерии, а также продолжающийся тренд на рост объемов добычи нефти в США мы расцениваем скорее как факторы умеренно-негативные, а основную причину снижения нефтяных котировок видим в спекулятивной составляющей.

По факту заключения в конце ноября соглашения об ограничении объемов добычи нефти в формате «ОПЕК+» на рынках наблюдался рост спекулятивных длинных позиций в нефтяных фьючерсах до рекордных уровней. Однако скептицизм в отношении того, что соглашение будет продлено на второе полугодие и будет способствовать восстановлению баланса на нефтяном рынке привел к двум волнам сокращения спекулятивных длинных позиций (первая в марте, и вторая в конце апреля-начале мая).

Источник данных: Bloomberg, PSB Research

Снижение нефтяных котировок оказало давление на позиции рубля

На фоне снижения нефтяных котировок под заметным давлением оказался и российский рубль. Пара доллар/рубль на прошлой неделе выбралась из своего диапазона в 55,80-57,50 руб/долл., в котором находилась с конца марта и направилась к отметке в 59 руб/долл.

Источник данных: Bloomberg, PSB Research

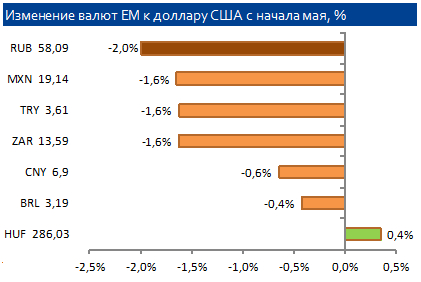

Ослабление рубля происходит параллельно с другими валютами emerging markets

С конца апреля большинство валют emerging markets находится под давлением. Российский рубль, мексиканский песо, турецкая лира, южноафриканский ранд за период с начала месяца ослабли по отношению к доллару на 1,6%-2%. Российский рубль – лидер снижения за счет ослабление нефтяных котировок, но в целом динамика рубля не выбивается из общей картины.

Источник данных: Bloomberg, PSB Research

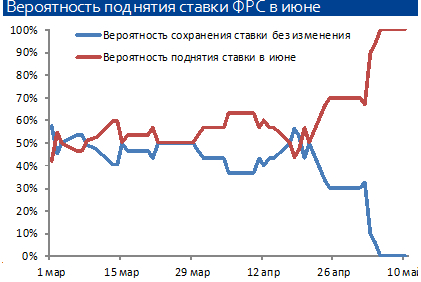

Постепенное ужесточение монетарных курсов глобальных ЦБ – фактор риска для валют EM

Согласно фьючерсам на ставку, рынок уже практически со 100% вероятностью ожидает поднятия ставки ФРС на заседании в июне. Другой ведущий регулятор – ЕЦБ – после нереализации рисков, связанных с президентскими выборами во Франции, и учитывая рост инфляционных показателей в последние месяцы, вполне может начать ужесточать риторику. В годовом исчислении индекс потребительских цен в ЕС увеличился до 1,9%, а показатель базовой инфляции вырос до 1,2%. В этом ключе рынок может начинать готовиться к плавному сокращению объемов программы выкупа активов и, возможно, повышению депозитной ставки.

Подобное ужесточение монетарных курсов ЕЦБ и ФРС может оказывать некоторое давление на валюты развивающихся стран в ближайшей перспективе, способствовать фиксации части открытых ранее длинных позиций и уменьшению привлекательности carry-trade.

Снижение ключевой ставки российским ЦБ кардинальным образом не меняет отношение глобальных инвесторов к российскому долговому рынку, но, тем не менее, по мере снижения ставок потенциал дальнейшего роста долгового рынка будет уменьшаться. Мы считаем, что внешние условия (динамика нефтяных котировок и общий «аппетит к риску» на глобальных рынках) сейчас более значимы для нерезидентов по сравнению с внутренними.

Источник данных: Bloomberg, PSB Research

В ближайший месяц объемы покупок иностранной валюты со стороны Минфина будут минимальными

В период с 10 мая по 6 июня ежедневный объем покупок Минфином иностранной валюты составит всего 0,4 млрд руб. (против 3,5 млрд руб. месяцем ранее). Столь существенное уменьшение объема покупок объясняется двумя факторами: более низкий уровень дополнительных нефтегазовых доходов (крепкий рубль при дешевеющей нефти) и недополучение дополнительных нефтегазовых доходов в предыдущем месяце.

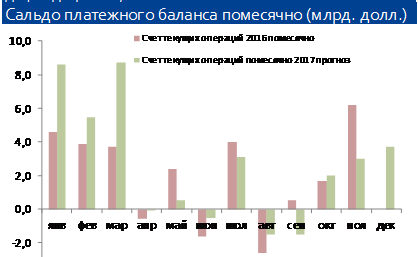

Реакция рынка на публикацию информационного сообщения Минфина была минимальной – все же объем покупок не столь велик, чтобы оказывать серьезное влияние на курс валюты в краткосрочной перспективе. В добавок к этому отметим, что традиционно в середине второго квартала постепенно ухудшается состояние сальдо счета текущих операций платежного баланса, объемы которого более значимы для рубля по сравнению с операциями Минфина.

Источник данных: Bloomberg, PSB Research

На горизонте ближайших недель для пары доллар/рубль может сохранять актуальность диапазон 57-59 руб/долл. На наш взгляд, рубль по-прежнему переоценен относительно нефтяных цен, поэтому в случае восстановления нефти, рубль может демонстрировать более скромное укрепление. К концу второго-началу третьего квартала ожидаем возврата пары доллар/рубль в район 60 руб/долл.

Источник данных: Bloomberg, PSB Research